1901

5

Может быть интересно

Когда пару недель назад цена на нефть начала заваливаться, уходя вниз из коридора, довольно устойчивого на протяжении долгого времени, тут же нашлось куча аналитегов, посчитавших это страшной местью «кота Леопольда» России.

Не знаю, чего в этом больше гордыни и самомнения, или привычки мыслить информационными штампами, но иногда неплохо включать собственный мозг для осознания реального положения дел.

Разумеется, никакого заговора США (вкупе с Саудовской Аравией) против России с целью обрушить наши нефтяные доходы в качестве одной из мер «наказания за строптивость» нет и быть не может. Все это (удар по нашим доходам) не более, чем слабый побочный эффект от объективного процесса. Более того, и США, и тем более Саудиты, сами крайне не рады такому развитию ситуации. В противном случае цены рухнули бы давным-давно.

Разумеется, никакого заговора США (вкупе с Саудовской Аравией) против России с целью обрушить наши нефтяные доходы в качестве одной из мер «наказания за строптивость» нет и быть не может. Все это (удар по нашим доходам) не более, чем слабый побочный эффект от объективного процесса. Более того, и США, и тем более Саудиты, сами крайне не рады такому развитию ситуации. В противном случае цены рухнули бы давным-давно.

×

Тем более, что Россия (если брать не государство, а экономику в целом, включая частный сектор) от этого процесса страдает в гораздо меньшей степени, чем «инициаторы» обвала. Хотя бы потому. что на протяжении нескольких последних лет все наши нефтяные поставки и цены хеджируются (страхуются от падения цен) приобретением нефтяных опционов, гарантирующих компенсацию потерь в случае ценового провала, большего, чем на пару процентов. Так что, исходя из этой логики главным пострадавшим стоит считать международные финансовые институты (читай Ротшильды), которые эти опционы и продавали. Это им теперь предстоит компенсировать России выпадение нефтяных доходов.

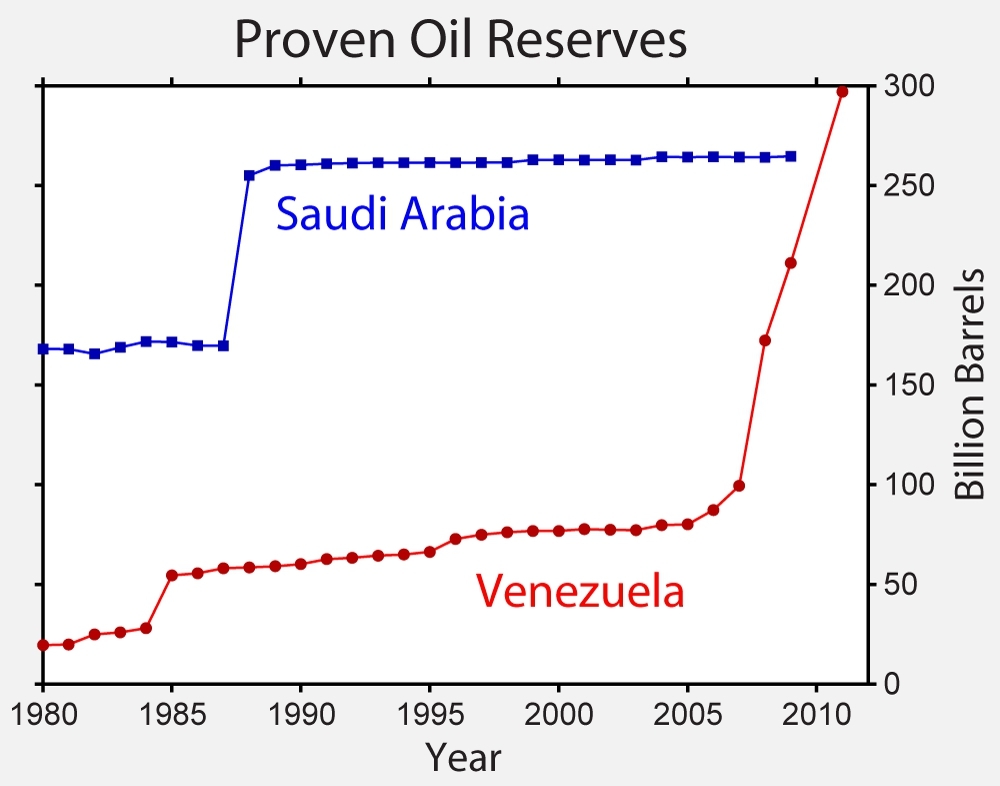

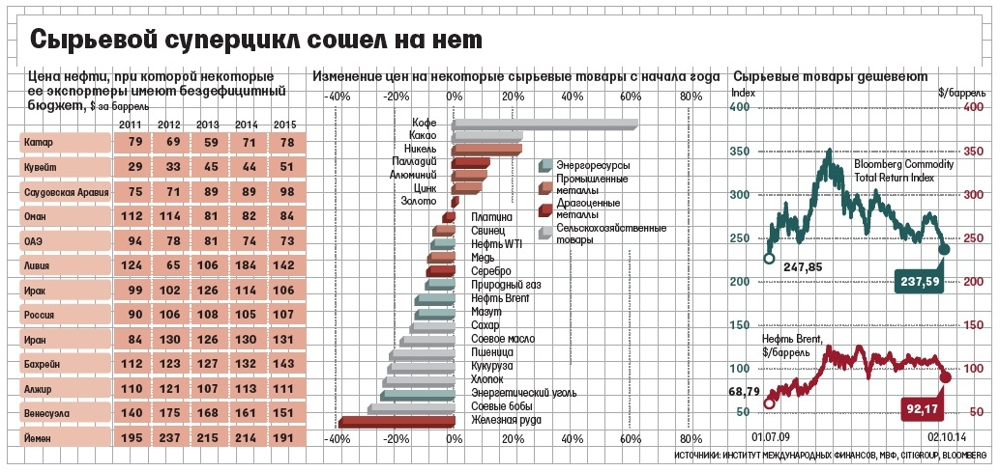

Что же касается названных «злоумышленников», то с ними все просто. Саудовская Аравия совершенно не заинтересована в падении цен, ни как крупнейший производитель нефти, ни как главный спонсор исламского движения за создания Халифата. Текущее падение цен на нефть для саудитов крайне несвоевременно. И наращивание ими объемов добычи сейчас свидетельствует всего лишь о том, что им кровь из носу необходимо обеспечить фаловый финансовый поток любыми средствами, невзирая на долгосрочные последствия этого шага.

Что же касается названных «злоумышленников», то с ними все просто. Саудовская Аравия совершенно не заинтересована в падении цен, ни как крупнейший производитель нефти, ни как главный спонсор исламского движения за создания Халифата. Текущее падение цен на нефть для саудитов крайне несвоевременно. И наращивание ими объемов добычи сейчас свидетельствует всего лишь о том, что им кровь из носу необходимо обеспечить фаловый финансовый поток любыми средствами, невзирая на долгосрочные последствия этого шага.

Еще любопытнее ситуация с самими США. Они также крайне не заинтересованы в падении нефтяных цен. И сразу по нескольким причинам.

Во-первых, сейчас у власти в США, перехватившие управление Обамой неоконы-Рокфеллеры. Нефть это один из основных источников доходов данного клана.

Во-вторых, в последний год США начали активно раскупоривать национальную «кубышку» и наращивать объемы нефтяного производства внутри страны. Этот процесс, как и любой инвестиционный требует очень существенных затрат. Тем более, что и себестоимость добычи нефти в США далека от минимальной по миру. И падение нефтяных цен на данном этапе для США также крайне не выгодно.

И наконец, самая главная причина, по которой США совершенно не рады падению цен на нефть. Главной проблемой США сегодня является устойчивость и постоянное повышение спроса (обеспеченного деньгами) на государственные долговые обязательства — трежерис. Страны-нефтепроизводители являются сегодня главными источниками такого спроса в виду генерации свободной долларовой массы. И чем ниже цена на нефть, тем меньше денег могут выделить нефтяные страны для покупки американских долгов. А это автоматически ведет к усилению давления на объем долга и проблемам с его рефинансированием.

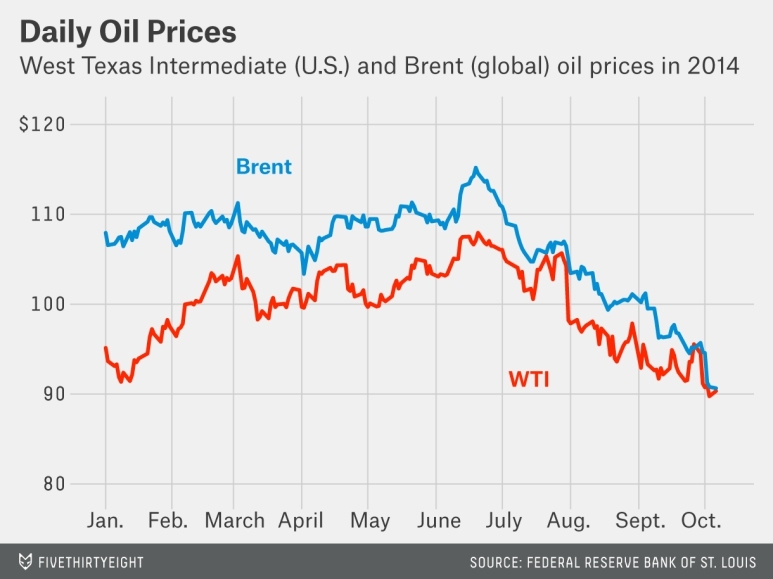

Цены на нефть в 2014 г. Brent vs. WT:

Во-первых, сейчас у власти в США, перехватившие управление Обамой неоконы-Рокфеллеры. Нефть это один из основных источников доходов данного клана.

Во-вторых, в последний год США начали активно раскупоривать национальную «кубышку» и наращивать объемы нефтяного производства внутри страны. Этот процесс, как и любой инвестиционный требует очень существенных затрат. Тем более, что и себестоимость добычи нефти в США далека от минимальной по миру. И падение нефтяных цен на данном этапе для США также крайне не выгодно.

И наконец, самая главная причина, по которой США совершенно не рады падению цен на нефть. Главной проблемой США сегодня является устойчивость и постоянное повышение спроса (обеспеченного деньгами) на государственные долговые обязательства — трежерис. Страны-нефтепроизводители являются сегодня главными источниками такого спроса в виду генерации свободной долларовой массы. И чем ниже цена на нефть, тем меньше денег могут выделить нефтяные страны для покупки американских долгов. А это автоматически ведет к усилению давления на объем долга и проблемам с его рефинансированием.

Цены на нефть в 2014 г. Brent vs. WT:

Так что же получается? Никто в падении цен на нефть не заинтересован, а они падают. Почему? Все именно так, но процесс просто становится все менее управляемым.

Причину надо искать в механизме, который несколько лет назад запустили США для получения отсрочки с коллапсом собственной долговой пирамиды. Они начали масштабную эмиссию долларов (включили печатный станок), затем подключили к этому процессу Европу, а для того, чтобы вся эта масса денег не выплеснулась необеспеченной реальными товарами ликвидностью, были задействаны гигантские механизмы утилизации излишней денежной массы. В качестве таковых были выбраны рынки деривативов и фондовые рынки.

Если мы посмотрим, как попеременно галлопировали всевозможные индексы в последние годы, мы поймем, куда оседали свеженапечатанные триллионы «зеленых». Но, увы, деревья до небес не растут, и даже все эти инструменты в совокупности имеют свои пределы роста без того, чтобы запустить механизм гиперинфляции в реальной экономике. Первыми сдулись рынки драгметаллов, это попутно позволило снизить на них реальный спрос со стороны населения планеты. Затем падение коснулось ряда товарных рынков и, наконец, добралось до крупнейшего из них — рынка нефти. То есть в какой-то момент мировая финансовая система перестала справляться с поддержанием долговых рынков и одновременно товарных. Последними пожертвовали.

Две недели назад, когда началось падение нефтяных фьючерсов, я понял это так, что удержание котировок фондовых рынков было признано более приоритетным делом, а высвобождающиеся из нефтяного рынка деньги пойдут именно туда (после закрытия дыр на долговом). Оказывается, я был куда более оптимистичен, чем все происходит в реальности. Фондовый рынок продержался после нефтяного всего две недели. И это говорит о многом. В частности о том, что теперь никакие рынки, кроме долговых не будут иметь поддержки ликвидностью, и их ждут очень мрачные перспективы. Во-вторых, это говорит о том, что и самим долговым рынкам до обвала осталось очень мало времени. Посудите сами. Если вся мировая ликвидность УЖЕ сконцентрирована в долгах, то откуда брать новые деньги для их рефинансирования и приобретения нового растущего долга (а ведь он постоянно растет). Так что все становится более или менее понятным уже в краткосрочной перспективе.

Начинается новый (он же и последний) и крайне увлекательный этап Игры «Умри последним». Это этап запуска гиперинфляции во всемирном масштабе. Он будет не долгим, но очень «веселым» с точки зрения событий в мировой экономике и финансах. Помимо этого нас ждут громкие банкротства столпов мирового бизнеса, ужасающие разоблачения и потрясающие финансовые махинации, вылезающие наружу. Дергаться и пытаться спасти что-либо в этих условиях уже бесполезно и бессмысленно. Любой шаг будет лишь увеличивать потери и добавлять паники.

Так что расслабьтесь, садитесь поудобнее и запасайтесь попкорном. Всем приятного просмотра.

Причину надо искать в механизме, который несколько лет назад запустили США для получения отсрочки с коллапсом собственной долговой пирамиды. Они начали масштабную эмиссию долларов (включили печатный станок), затем подключили к этому процессу Европу, а для того, чтобы вся эта масса денег не выплеснулась необеспеченной реальными товарами ликвидностью, были задействаны гигантские механизмы утилизации излишней денежной массы. В качестве таковых были выбраны рынки деривативов и фондовые рынки.

Если мы посмотрим, как попеременно галлопировали всевозможные индексы в последние годы, мы поймем, куда оседали свеженапечатанные триллионы «зеленых». Но, увы, деревья до небес не растут, и даже все эти инструменты в совокупности имеют свои пределы роста без того, чтобы запустить механизм гиперинфляции в реальной экономике. Первыми сдулись рынки драгметаллов, это попутно позволило снизить на них реальный спрос со стороны населения планеты. Затем падение коснулось ряда товарных рынков и, наконец, добралось до крупнейшего из них — рынка нефти. То есть в какой-то момент мировая финансовая система перестала справляться с поддержанием долговых рынков и одновременно товарных. Последними пожертвовали.

Две недели назад, когда началось падение нефтяных фьючерсов, я понял это так, что удержание котировок фондовых рынков было признано более приоритетным делом, а высвобождающиеся из нефтяного рынка деньги пойдут именно туда (после закрытия дыр на долговом). Оказывается, я был куда более оптимистичен, чем все происходит в реальности. Фондовый рынок продержался после нефтяного всего две недели. И это говорит о многом. В частности о том, что теперь никакие рынки, кроме долговых не будут иметь поддержки ликвидностью, и их ждут очень мрачные перспективы. Во-вторых, это говорит о том, что и самим долговым рынкам до обвала осталось очень мало времени. Посудите сами. Если вся мировая ликвидность УЖЕ сконцентрирована в долгах, то откуда брать новые деньги для их рефинансирования и приобретения нового растущего долга (а ведь он постоянно растет). Так что все становится более или менее понятным уже в краткосрочной перспективе.

Начинается новый (он же и последний) и крайне увлекательный этап Игры «Умри последним». Это этап запуска гиперинфляции во всемирном масштабе. Он будет не долгим, но очень «веселым» с точки зрения событий в мировой экономике и финансах. Помимо этого нас ждут громкие банкротства столпов мирового бизнеса, ужасающие разоблачения и потрясающие финансовые махинации, вылезающие наружу. Дергаться и пытаться спасти что-либо в этих условиях уже бесполезно и бессмысленно. Любой шаг будет лишь увеличивать потери и добавлять паники.

Так что расслабьтесь, садитесь поудобнее и запасайтесь попкорном. Всем приятного просмотра.

Источник:

Ссылки по теме:

- Кто такой дядя Сэм?

- Экскурсия по музею нефтяной промышленности

- Добыча нефти в США (20 фото)

- Путин: надеюсь, США помнят, чем чреват разлад между ядерными державам

- The New York Times: Нефтяная война США против России продлится до $70

Падение цен на нефть может похоронить российскую экономику, ведь торговля ею составляет почти половину экспорта и половину бюджету. Нефть с лета упала в цене почти на четверть. Каждый доллар с барреля нефти – это более $1,5 млрд потерь дохода для РФ.

"Сейчас идет такая война цены. У нас значительно больше предложение, чем спрос. Думаю, это своего рода тактический ход Саудовской Аравии. Таким образом она не хочет пустить на рынок американский сланцевый газ. Думаю, минимальный порог цены – это $80 за баррель", – говорит финансовый аналитик Майкл Хьюсон.

Цена $80 для России означает не просто торможение, а откат экономики. На фоне падения стоимости нефти уже дешевеет рубль, цены растут, а правительство тратит золотовалютные резервы. По прогнозам аналитиков, за три года резервный фонд может сократиться вдвое. "Дыры" латают с помощью новых налогов.

"Правительство уже показало, что у него в приоритете. На фоне роста оборонных расходов власти вводят новый налог на недвижимость, увеличивается нагрузка на малый бизнес и страховую медицину", – рассказывает политолог Мария Липман.

Российские власти при этом продолжают ставить перед собой амбициозные планы – интегрировать Крым, модернизировать армию и заменить иностранный экспорт. Одновременно с этим пропаганда готовит людей к тяжелым временам.

Эту и другие новости вы можете посмотреть в выпуске информационной программы "События".

http://vote.duma.gov.ru/vote/88045http://vote.duma.gov.ru/vote/88045

Но есть несколько возражений.

1. Напрямую увязывать падение цен на нефть с операцией против власти Башара Асада я бы не стал. В Сирии я когда-то работал. В беседах с тамошними специалистами обсуждались и вопросы зависимости страны от добычи нефти. В 2011 Сирия по добыче нефти была где-то в хвосте третьего десятка стран, между Данией и ЮАР. В ходе гражданской войны добыча упала на 96 %. Таким образом, для Сирии цены на нефть вообще роли не играют. А саудитов и америкосов там сильно не любили и в мирные годы. И саудиты всё равно поддержали бы Америку в агрессии против Сирии. Иран и Россия традиционно доброжелательны к Арабской Республике Сирии, и, как сказал недавно Владимир Владимирович Путин, Россия дружбой не торгует. И вряд ли падение цен заставит нас подвинуться - даже с меркантильной точки зрения, в случае предательства Сирии, наши имиджевые потери значительно превзойдут гипотетические выгоды.

И второе, ответ на утверждение: "Саудовская Аравия хочет вынудить Иран свернуть свою ядерную программу, а также заставить Россию изменить свою позицию в отношении поддержки режима Ассада в Сирии. Экономика обеих стран в значительной степени зависит от экспорта нефти, таким образом, снижение цены означает для них падение доходов." приведу хороший комментарий к статье:

"скорее всего дело в том, что игра ведётся не с физической нефтью, а с фьючерсами на виртуальную нефть, представляющую собой деривативы от реальной нефти, только выпущенные в соотношении где-нибудь 1:100, а то и 1:1000. Т.е. это обычная спекуляция. Почему имеют в виду КСА — не понимаю, ведь наш бюджет верстался от ЕМНИП 75 долларов за баррель, а саудовский — при 90 что ли. Да и вообще странно ожидать финансового краха из-за нефти от страны с другими источниками валюты раньше, чем от страны, у которой нефть — единственный ресурс".

В принципе, падение курса национальной валюты при положительном внешнеторговом балансе весьма выгодно для страны в целом.

Собснно, держал в школе реферат на эту тему, но на год ошибся с временным окном начала конца евгейской экономики. Что самое смешное, все всё понимали и тогда, просто сделать никто ничего не может. Капиталистическая экономика, как снежный ком - нарастает, до первого дерева.